Che l’ultima trimestrale Intel fosse un grosso campanello d’allarme per la società di Santa Clara non è certo un mistero, con difficoltà soprattutto nel settore istituzionale e server, prima motori dei volumi mossi e ora in deficit del 30% a causa di diversi fattori non tutti dovuti a scelte strategiche sbagliate e alla concorrenza di EPYC di Amd.

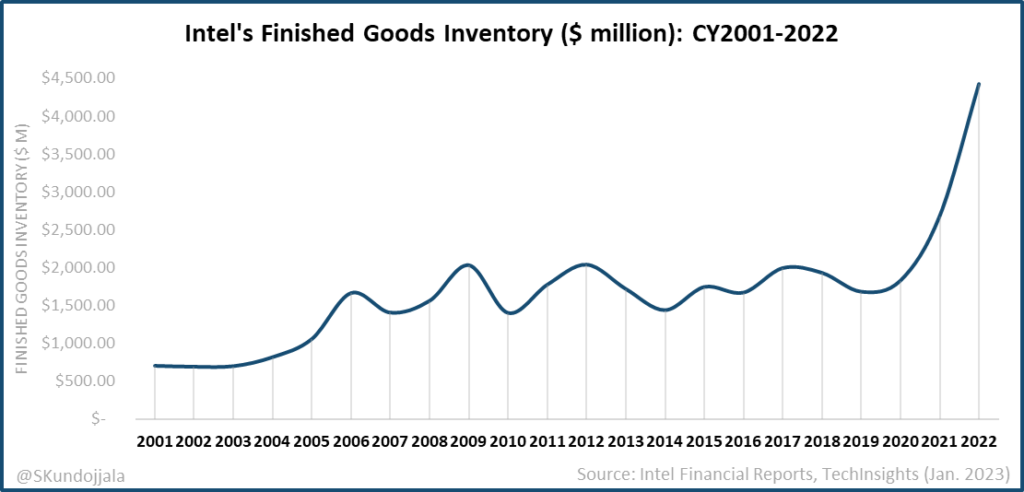

La produzione delle proprie fonderie, comunque, non si è fermata arrivando ad accumulare nel 2022 ben 4 miliardi di prodotti a magazzino non venduti, rischiando quindi una crisi di sovrapproduzione che potrebbe innescare una corsa al ribasso dei prezzi (di certo non un male per noi gamers) e intaccare quindi i già risicati e compromessi utili di Intel.

Proprio per questo motivo si mormora che le fonderie attualmente occupate all’85%, potrebbero far scendere la percentuale al 70% o forse anche meno, per fare in modo di smaltire il prodotto, considerando anche l’obsolescenza molto veloce di certe serie.

Una situazione di certo non rosea che se dovesse proseguire potrebbe portare decisioni assai più dolorose ed incognite su progetti futuri, senza contare che nel domino societario potrebbero pagare dazio anche le sezioni di R&D o l’appena nata divisione GPU che solo ora con ARC sta iniziando a dare fastidio alla fascia media AMD e NVIDIA.

Amici del Vault è tutto, vi ricordiamo che per restare aggiornati potete seguirci sul nostro gruppo Facebook, qua sotto nei commenti o sul nostro gruppo Telegram.